Начисление налога на сумму дохода или стоимости товара требует понимания применяемой налоговой ставки и методики расчета. Рассмотрим основные принципы правильного начисления различных видов налогов.

Содержание

Основные виды налоговых начислений

| НДС | Налог на добавленную стоимость |

| НДФЛ | Налог на доходы физических лиц |

| Налог на прибыль | Для юридических лиц |

| Акцизы | На отдельные категории товаров |

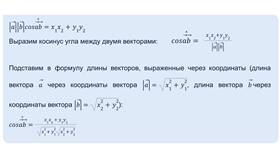

Общая формула начисления налога

Сумма налога = Налоговая база × Налоговая ставка

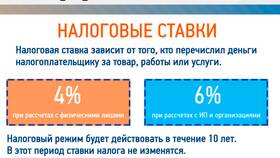

Начисление НДС на сумму

Определение налоговой базы

- Возьмите стоимость товара/услуги без НДС

- Убедитесь в правильности применяемой ставки (20%, 10% или 0%)

- Проверьте наличие льгот или освобождений

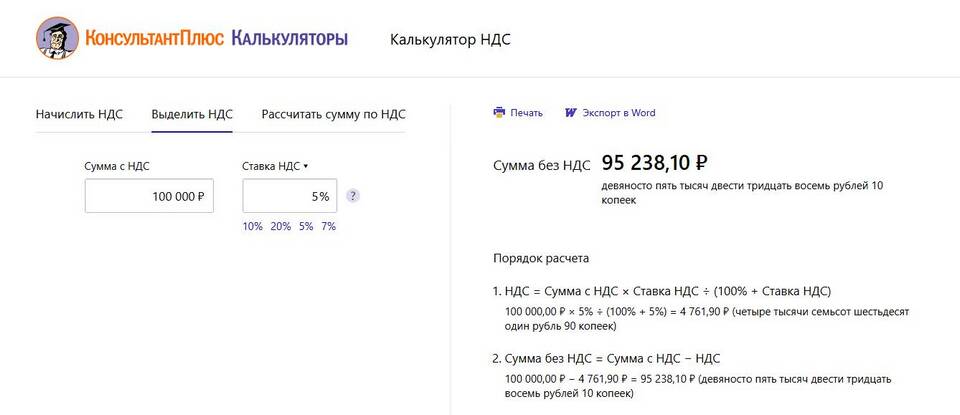

Расчет суммы НДС

- Для ставки 20%: Сумма × 0,20

- Для ставки 10%: Сумма × 0,10

- Использование расчетной ставки 20/120 или 10/110 при выделении НДС "сверху"

Начисление НДФЛ на доходы

| Ставка | Применение | Формула |

| 13% | Основная для резидентов | Доход × 0,13 |

| 15% | Для доходов свыше 5 млн руб. | Доход × 0,15 |

| 30% | Для нерезидентов | Доход × 0,30 |

Особенности начисления налога на прибыль

- Определите налоговую базу (доходы минус расходы)

- Примените основную ставку 20% (3% в федеральный бюджет, 17% в региональный)

- Учтите льготные ставки для особых категорий налогоплательщиков

- Рассчитайте авансовые платежи при необходимости

Порядок начисления акцизов

- Твердые ставки (в рублях за единицу)

- Адвалорные ставки (в процентах)

- Комбинированные ставки

- Специальные расчеты для подакцизных товаров

Примеры расчетов

| Тип налога | Исходная сумма | Начисленный налог |

| НДС 20% | 100 000 руб. | 20 000 руб. |

| НДФЛ 13% | 50 000 руб. | 6 500 руб. |

| Прибыль (20%) | 1 000 000 руб. | 200 000 руб. |

Программы для автоматического начисления

- 1С: Бухгалтерия

- Контур.Эльба

- МойСклад

- Online-калькуляторы налогов

Важные нюансы

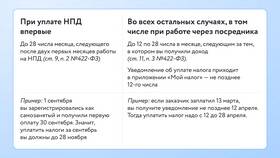

- Округление сумм до полных рублей

- Учет налоговых вычетов при НДФЛ

- Правильное определение налогового периода

- Своевременное отражение в учете